インボイス制度はじまります!

令和5年10月1日より「インボイス制度」(適格請求書等保存方式)が開始されます。

適格請求書等保存方式とは消費税(仕入税額控除)に関する新しい制度であり、事業者間の取引における請求書の発行や保存のルールが大きく変わります。制度をご理解いただき申請などのご検討をお願いします。

1課税事業者と免税事業者

課税事業者とは、前々年の課税売上高※1が1,000万円を超える事業者をいいます。免税事業者とは、前々年の課税売上高※2が1,000万円以下の事業者です。

課税事業者と免税事業者では、消費税の取り扱いに違いがあります。

※1 農業では主に農畜産物の販売高、作業受託料、使用していた農機等の売却代金が該当します。

※2 前々年の課税売上高が1,000万円以下の事業者も、届出書の提出により課税事業者になることができます。

農家が課税事業者の場合

1,600円-1,500円※(仕入税額控除)=100円を国に納める

※令和5年10月1日以降は原則としてインボイスが必要

農家が免税事業者の場合

農産物を販売した際の消費税1,600円は自身の収入となるが、資材を仕入れた際の消費税1,500円は、自らの負担となる

2インボイス(適格請求書)とは

消費税の税率が複数存在する中、売り手から買い手に対して適用税率や消費税額等を正確に伝えるための書類のことをいいます。

3適格請求書発行事業者とは

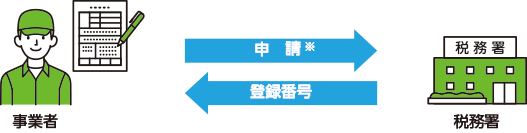

納税地の所轄税務署から事業者登録番号の交付を受けた事業者のことを、適格請求書発行事業者といいます。インボイスは、適格請求書発行事業者でないと発行をすることができません。

※e-taxによる申請も可。郵送の場合は管轄地域の「インボイス登録センター」へ

4適格請求書発行事業者になるためには

令和5年10月1日のインボイス制度の開始と同時に適格請求書発行事業者となり、インボイスの発行ができるようにするためには、原則として令和5年3月31日までの間に申請をする必要があります。

※令和4年12月時点の手続方法です。今後の改正により変更となる場合があります。

登録申請のスケジュール

国税庁リーフレット「適格請求書等保存方式の概要―インボイス制度の理解のために―」を基に作成

なお、登録申請はあくまで任意です。特に消費税の免税事業者である方は、適格請求書発行事業者として登録されると課税事業者として消費税の申告が必要になりますので、申請の前に慎重な検討が必要です。

農作物を販売する場合

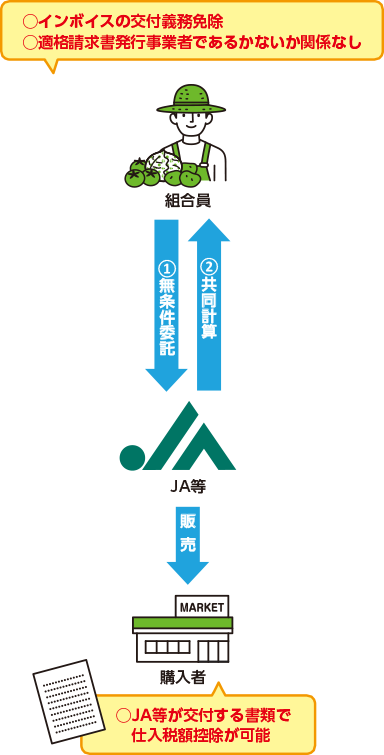

❶共販出荷などJA等に販売を委託する場合(農協特例)

組合員である生産者の農産物をJA等が①無条件委託方式による販売をし、その代金を②共同計算方式により精算する場合には、生産者は適格請求書発行事業者であってもインボイスの交付義務が免除されます。この場合、購入者はJA等が発行する書類により仕入税額控除が可能となりますので、生産者が適格請求書発行事業者であるかないかは関係ありません。

農協特例が適用される取引の例

❷JA直売所で委託販売する場合(媒介者交付特例)

直売所での委託販売は無条件委託方式および共同計算ではないため農協特例は適用されませんが、出荷者が適格請求書発行事業者の場合はJAが出荷者に代わりインボイスを発行し、購入者へ交付することができます。

媒介者交付特例が適用される取引の例

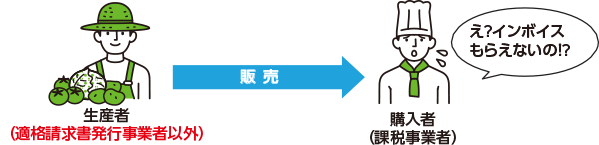

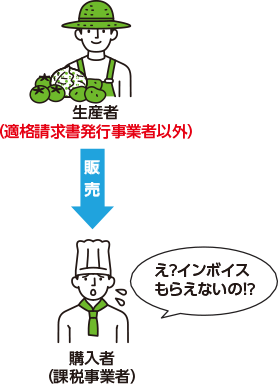

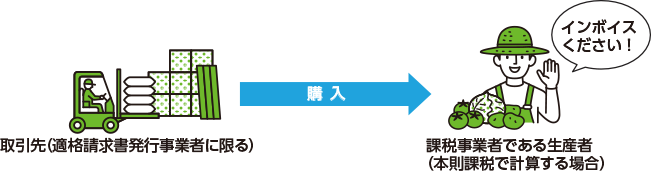

❸業者等に直接販売をする場合

JA等を通じた委託販売ではなく、業者の方に直接販売している場合には、先方よりインボイスの発行を求められる可能性がありますが、適格請求書発行事業者でない場合はインボイスを発行することができませんので、難色を示される可能性があります。

直接販売先である業者からインボイスを求められる取引の例

農業用資材や農機等を購入する場合

課税事業者である生産者の方が農業に関するさまざまな支出をし、それらを消費税の計算で仕入税額控除の対象とするためには、取引先が発行したインボイスを受領する必要がありますので、必ず先方にインボイスの発行を求めてください。ただし、その相手が適格請求書発行事業者でない場合にはインボイスをもらうことができません。なお、簡易課税で仕入税額控除の計算をする場合はインボイス不要です。

生産者が仕入れる立場の場合

いるま野では、部会・組織を通じて別途説明会を予定します

国税庁ホームページ「インボイス制度特設サイト」をご覧ください